Налоговый учет в компании: ключевые аспекты и основы для руководителей и предпринимателей

Налоговый учет — одна из самых чувствительных зон бизнеса. Ошибки здесь почти никогда не проходят незаметно: они приводят к доначислениям, штрафам, блокировке счетов и потере управляемости финансов. При этом многие руководители до сих пор считают налоги исключительно зоной ответственности бухгалтера или аутсорсинговой компании.

На практике именно непонимание основ налогового учета со стороны собственника или директора чаще всего становится причиной рисков. Руководитель может не видеть реальную налоговую нагрузку, не понимать, почему прибыль есть, а денег не хватает, и не улавливать момент, когда компания приближается к зоне повышенного внимания налоговых органов.

Эта статья помогает руководителям и предпринимателям разобраться в логике налогового учета, понять его ключевые элементы, научиться контролировать процесс и принимать более взвешенные управленческие решения.

Что такое налоговый учетОсновные налоги, с которыми сталкивается компания

Ключевые элементы налогового учета

Учетная политика для целей налогообложения

Налоговое планирование и оптимизация

Контроль налогового учета в компании

Типичные ошибки в налоговом учете

Автоматизация налогового учета

Когда компании нужен налоговый аудит

Что такое налоговый учет

Налоговый учет — это система фиксации и обработки информации, которая используется исключительно для правильного расчета налогов и выполнения обязательств перед государством. Его логика подчинена не управленческим целям и не формированию красивой отчетности, а требованиям налогового законодательства.

Важно понимать, что налоговый учет живёт по своим правилам. Доходы и расходы здесь признаются не всегда так же, как в бухгалтерском или управленческом учете. Некоторые затраты могут быть экономически оправданными, но не приниматься для целей налогообложения. Некоторые операции могут влиять на налоговую базу не в момент фактического движения денег, а в момент юридического признания дохода или расхода.

Для бизнеса налоговый учет — это, прежде всего, инструмент снижения рисков. Он позволяет прогнозировать налоговую нагрузку, планировать денежные потоки и заранее понимать последствия управленческих решений. Руководитель, который понимает основы налогового учета, гораздо лучше контролирует устойчивость компании.

Основные налоги, с которыми сталкивается компания

Практически любой бизнес, независимо от отрасли, сталкивается с набором базовых налогов, которые формируют основную налоговую нагрузку. Центральное место среди них занимает налог на прибыль. Его расчет строится на разнице между доходами и расходами, признанными в налоговом учете. Именно здесь возникает наибольшее количество отличий между бухгалтерским и налоговым учетом, что часто становится источником ошибок.

- Налог на добавленную стоимость — одна из самых сложных зон. Он требует строгого документального подтверждения, корректной работы с входящими и исходящими счетами-фактурами и постоянного контроля вычетов. Ошибки в НДС редко бывают «мелкими» и почти всегда вызывают вопросы у налоговых органов.

- Отдельного внимания требуют налоги, связанные с фондом оплаты труда. Даже компании с минимальной прибылью обязаны своевременно перечислять НДФЛ и страховые взносы. Здесь риски возникают не столько из-за расчётов, сколько из-за сроков и корректности оформления выплат.

- Имущественные налоги, как правило, недооцениваются руководителями, но при росте активов они могут становиться значимой статьёй расходов, особенно для производственных и логистических компаний.

Ключевые элементы налогового учета

В основе налогового учета лежит корректный учет доходов и расходов. Именно здесь формируется налоговая база. Метод признания доходов и расходов напрямую влияет на сумму налогов и на период, в котором они возникают. Ошибки в этом месте приводят либо к переплате налогов, либо к доначислениям и штрафам.

Расходы для целей налогообложения должны быть не только экономически обоснованными, но и документально подтвержденными. На практике это означает, что управленчески правильное решение может оказаться налогово рискованным, если оно плохо оформлено документально или не имеет очевидной деловой цели.

Отдельную роль играют налоговые регистры. Это внутренние документы компании, которые детализируют расчет налоговой базы. Они редко интересуют бизнес до момента проверки, но именно по ним налоговые инспекторы восстанавливают логику учета.

Примеры ключевых элементов налогового учета

| Элемент учета | Что контролируется | Основной риск |

|---|---|---|

| Доходы | Момент признания, полнота | Занижение базы |

| Расходы | Обоснованность и документы | Снятие расходов |

| НДС | Вычеты и счета-фактуры | Доначисления |

| Регистры | Логика расчета | Недоказуемость |

Учетная политика для целей налогообложения

Учетная политика — это документ, который определяет правила игры внутри компании. Для налогового учета она особенно важна, потому что многие нормы законодательства допускают выбор. Метод амортизации, порядок признания доходов, создание резервов — всё это напрямую влияет на налоговую нагрузку.

Грамотно выстроенная учетная политика позволяет законно управлять налогами и избегать резких скачков обязательств. При этом формальный подход к этому документу лишает компанию одного из немногих легальных инструментов налогового планирования.

Для руководителя учетная политика — это не «бумага для бухгалтерии», а элемент финансовой стратегии. Любые изменения в бизнес-модели, структуре активов или масштабировании должны сопровождаться пересмотром учетной политики.

Налоговое планирование и оптимизация

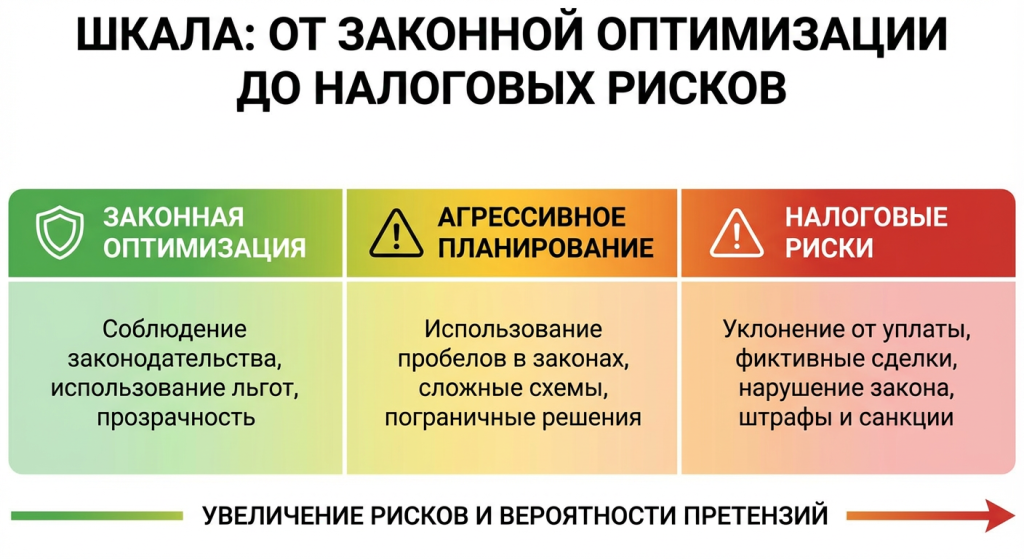

Налоговое планирование начинается с понимания текущей нагрузки и сценариев её изменения. Выбор системы налогообложения, корректная структура бизнеса, использование льгот — всё это законные инструменты, если за ними стоит реальная деловая логика.

Граница между оптимизацией и риском проходит там, где исчезает экономический смысл операций. Современные налоговые органы всё чаще оценивают не форму, а сущность бизнеса. Поэтому задача руководителя — не искать «схемы», а выстраивать прозрачную и устойчивую модель.

Контроль налогового учета в компании

Даже при наличии сильной бухгалтерии руководитель не может полностью делегировать контроль налогов. Его зона ответственности — понимание налоговой нагрузки, контроль сроков отчетности и способность задать правильные вопросы.

Внутренний контроль включает регулярную сверку налоговых обязательств, анализ отклонений и проверку корректности расчетов. Внешний контроль проявляется в виде камеральных и выездных проверок, а также запросов со стороны налоговых органов. Компании, которые готовы к проверкам заранее, проходят их значительно спокойнее.

Типичные ошибки в налоговом учете

Чаще всего компании сталкиваются с:

- неправильным признанием расходов;

- ошибками в НДС;

- отсутствием подтверждающих документов.

Автоматизация налогового учета

Современные бухгалтерские и ERP-системы значительно снижают количество ошибок и ручного труда. Однако автоматизация даёт эффект только тогда, когда выстроена методология учета. Интеграция налогового и управленческого учета позволяет руководителю видеть влияние налогов на прибыль и денежные потоки в реальном времени.

Когда компании нужен налоговый аудит

Налоговый аудит становится критически важным перед проверками, при масштабировании бизнеса, изменении структуры собственников или выходе на международные рынки. Он позволяет выявить слабые места заранее и снизить потенциальные потери.

Заключение

Налоговый учет — это не только обязанность бухгалтера, но и важнейший элемент управленческого контроля. Руководитель, который понимает его основы, снижает риски, повышает устойчивость бизнеса и принимает более взвешенные финансовые решения.

Системное обучение, в том числе программы MBA и курсы для директоров по финансам, помогает предпринимателям и директорам разобраться в налоговой логике, связать её с финансами и стратегией и управлять бизнесом осознанно.